国潮来报|李宁,减脂期的“肌肉型企业”

作者 | 王叁

编辑 | 杜仲

来源 | 观潮新消费(ID:TideSight)

(由于创始人与企业同名,本文的李宁指代李宁有限公司,提及创始人时以“李宁先生”的称呼表示尊重。)

2019年以来,国内运动服饰市场一直沐浴在冰与火之中。线下消费始终在复苏与停摆之间徘徊,运动服饰品牌自然无法独善其身。但消费者也在这三年间意识到健康的重要性,户外运动迅速渗透进大众市场,居家办公也为服装的舒适性提出了更高的要求。

早在2018年,李宁高调亮相纽约时装周,便以“国潮代表”的身份加入了这场冰与火的合唱。但到了2023年初,消费市场守得云开见月明,李宁却交出了一份“低调而保守”的财报。

当国潮的红利在一众国产品牌中摊薄稀释,李宁还有新故事吗?

01 降速

3月17日,李宁有限公司(02331.HK)发布2022年业绩公告。

截至2022年底,李宁年内营收258.03亿元,同比增长14.31%,但相比于2021年同期,营收增速明显放缓。2021年,李宁营收首次突破200亿大关,达225.72亿元,同比增长高达56.13%。

同时,李宁2022年的经营利润为48.87亿元,同比下降4.9%,经营利润率下降了3.9%至18.9%;净利润为40.63亿元,同比增长1.32%,不及营收的同比增速,也远低于2021年的136.1%净利润同比增速。

对于这样一份财报,资本市场看起来并不满意。财报发布当天,李宁股价一度大跌超11%至56.75港元,最终以57.7港元收盘,跌幅达9.91%,总市值为1521亿港元。

公司股价大跌,主要原因可能是2022年李宁业绩不及市场预期。不过,市场预期不能完全作为参考依据,2022年底发生的事情势必影响消费市场的走势,2022年Q4是一个难以完全量化预估的季度。

不过,近几年来,飞盘、露营、陆冲等新型户外运动项目接连涌现,冬奥掀起的滑雪热、刘畊宏带动的居家健身潮都是2022年的“运动红利”,运动方式的多样化带动运动消费的爆发。

在外界眼中,本就身居国产运动品牌头部、抢占了国潮头等舱的李宁本可以更加“水涨船高”。

对于去年业绩增速相比上年放缓,李宁方面在财报中解释称,在直营渠道方面,以布局都市为主的直营店铺受到疫情期间闭店的影响,店铺流水减少,收入扩张有所减缓。此外,电子商务渠道受到后疫情时代局部管控政策的影响,物流速度有所减缓,收入扩张受到挑战。

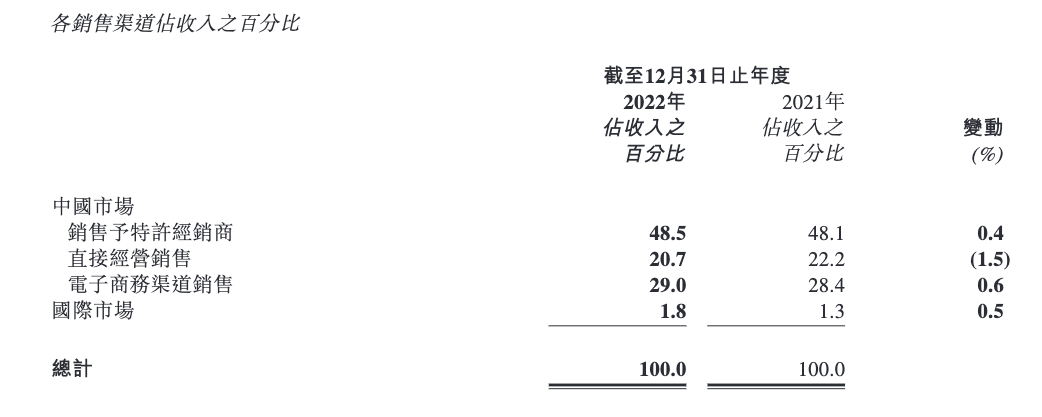

2022年,李宁来自直营、经销商和电商渠道的收入分别同比增长6.4%、15.7%和16.4%,其中只有直营的增速低于整体营收增速。同时,直营店占收入比下降了1.5%,经销商和电商渠道的占比均有提升。这正是李宁所提到的“直营店以布局都市为主”,受疫情期间闭店影响较大。

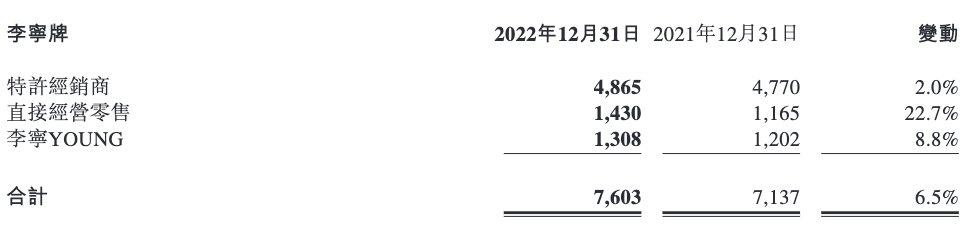

不过,从整体上看,李宁的门店数量其实在增加。截至2022年底,李宁牌(包含李宁核心品牌及李宁YOUNG)常规店、旗舰店、中国李宁时尚店、工厂店、多品牌集合店的销售点数量为7603家,较2021年同期净增466个。

自2019年钱炜出任李宁集团执行董事及联席CEO后,“开大店”“开好店”“拓展高质量可盈利店”一直是李宁线下渠道布局策略的关键词。主要体现在整合传统商业街的低效分销商并关闭亏损门店,从以80-120平方米为主的原有店铺转向购物中心的200平方米左右的大型直营门店。从数据上看,李宁在保证营收增长的同时稳步推进着调整门店构成的节奏。

钱炜在财报会议上透露,2022年实现店铺总面积增加10%-20%高段,单店平均面积超过230平;大店占比进一步上升高单位数个百分点,大店(300平方米以上)超1600家,平均面积超410平。

值得注意的是,2008年北京奥运会的红利期消退后,各运动品牌经历漫长的库存危机,接连关闭低效门店。2015年—2020年,李宁的直营门店持续减少;2021年,直营门店微增16家;但在2022年,直营门店净增265个,重新回到大面积开店的节奏中。

对于门店数量的变化,钱炜表示,这是基于过去两三年整体提升带来的结果。一方面在于疫情影响下,有门店位置空出来,李宁公司找到了合适的选址;另一方面是李宁公司对于自己的品牌有信心,有能力把多层级市场旗舰店做好。“未来只要时机成熟,条件合适,我们会继续促成开店。”

渠道数量持续增长,但营收增速放缓,尤其是在直营方面,扩张更快,但增速放缓的趋势更明显,这是向大店、好店转型的阵痛期,也是整合之前就能预料到的情况。

线下渠道进入改革期,电商渠道则是在稳定增长。2018年—2022年,李宁电商业务占比分别是21.1%、22.5%、28.0%、28.4%、29.0%,从二成稳定提升至三成,说明在整体规模持续增长的基础上,电商渠道的增速始终高于整体增速。

不过,营收增速放缓,利润率也在下降。财报显示,李宁净利润率从2021年的17.8%降至2022年的15.7%,毛利率从54%降至48.4%。

实际上,净利润率是李宁已经解决过的难题。2018年—2022年,李宁的净利润率分别是6.8%、10.8%、11.7%、17.8%、15.7%,呈现明显且大幅度的上升趋势。

2018年时装周之后,李宁公司突然“悟道”,从店铺陈列、设计与营销层面进行年轻化渗透。此后的三年间,消费者来不及思考“穿李宁是爱国,爱国是不是一定要穿李宁”的问题,只是以购买力默默承认着“中国李宁”从运动品牌向轻奢潮牌的完美转型,而这也是李宁解决问题的方式。

对于去年整体毛利率下滑,李宁方面在财报中表示:“受疫情影响,本年市场消费需求疲软势头较为明显,本集团因此加大了零售终端和在线渠道的折扣力度。”

此外,李宁方面称,随着国内供应链和产业升级,原材料及人力成本上涨,采购成本也随之上升。集团采用审慎的存货管理政策,积极消化库存的同时,优化库龄结构,增加新品储备以应对疫情后的市场发展和流水需求。

李宁集团副总裁及首席财务官赵东升也在财报会议上表示,折扣力度加大、原材料和人工成本的上升等原因导致直营、批发和电商三大渠道都受到影响,三者导致集团毛利率下降了4.6个百分点。而羽毛球业务优化带来的毛利率提升和DTC渠道占比下降、存货跌价、研发费用增加等带来的毛利率下降互相抵消。

(从左至右:钱炜、李宁、赵东升)

02 转折

对于全球鞋服品牌而言,行业性去库存难题是压在头顶挥之不去的阴霾。

以运动品牌中的国际巨头为例,据耐克最新发布的2023财年Q2(截至2022/11/30)财报,当期其存货数额高达93亿美元,同比增长43%;2022年在大中华区营收跌幅高达31%的阿迪达斯,存货数额攀升至59.73亿欧元,同比增加49%。椰子和AJ滞销,奥特莱斯也无能为力。

李宁财报数据显示,2022年存货为24.28亿元,渠道库存录得20%—30%中段增长。此外,2022年,李宁的平均存货周转天数为58天,耐克和阿迪达斯的存货周转天数分别为106天和161天。

由于其他国产品牌尚未发布财报,以2022年上半年数据作为对比,李宁的平均存货周转期为55天,安踏为145天,特步为106天。

国金证券数据显示,李宁6个月以下、7—12个月、12个月以上货品分别占比80%、15%、5%。

对比来看,李宁的库存周转和库龄结构保持在相对健康的水平。对此,李宁方面称:“主要由于生意规模扩大,公司为抓住生意的持续增长机会,按计划进行提前布局。”

简而言之,不但解决了库存压力,还以库存蓄势,提前布局持续增长的机会。钱炜甚至表示,“不要妖魔化了库存,如果能做好的生意,能做更高效的生意的时候,没有好的库存是做不来生意的。”简直是教科书级的凡尔赛。

实际上,库存压力的本质是供过于求,在应对库存压力方面,运动品牌的统一思路是打折。李宁持续推出多款特卖产品,甚至新品一上市就打折。这种思路贯穿线上和线下,线下有“新款七五折”“两件折上折”的优惠活动,线上与天猫、京东等电商平台合作,将“清仓”进行到底。

打折促销,能快速提升销量并抢占消费者心智,但也会在一定程度上伤害品牌形象,并导致毛利、净利下滑。这是一把双刃剑,持剑者要先修炼“品牌形象”的内功。

好在李宁有很多办法维持品牌形象。2021年,李宁一款鞋在得物App上的售价高达48889元,而其参考售价为1499元,涨幅达31倍。李宁的回应是将设置门槛规避炒鞋行为,但天价鞋的背后离不开“全球限量”的发行策略。

一时间,“没钱、买李宁”和“没钱买李宁”两种声音并存,也稳住了李宁在鞋圈的“地位”。

2022年上半年,李宁门店相比2021年底仅净增2个,但到了国庆前后,李宁接连开了百余家门店,其中近四成分布在超一线城市和新一线城市。大店、好店就是李宁的内功,把运动服饰改造成氛围感的生意,产品能打折但环境不打折,进门先来杯咖啡。

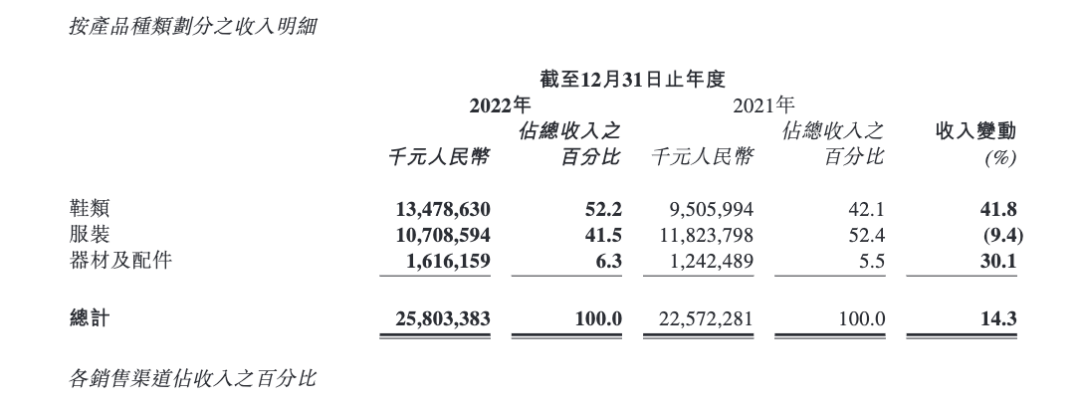

2022年,李宁的另一大变化是悄悄调整了产品结构,鞋类收益达到134.79亿元,占总收入的52.2%,5年来首次超过服装的占比,而且实现了较大幅度的反超。

鞋服收入占比数据是衡量品牌的专业运动实力的重要指标,鞋类营收占比越高,说明产业专业性越强。多年以来,耐克的鞋类营收占比始终维持在六成以上,在某些阶段甚至超过七成。

对比服饰,鞋类的研发与生产对技术的要求更高,也更能提升专业化的品牌形象。在销售层面,鞋类产品受到的季节性制约更小,产品周期更长,销售韧性更强。

因此,鞋类占比超过服装是李宁发展中的重要转折点,背后是赚取更高利润的能力。钱炜对此的说法是,希望鞋类产品未来收入占比在50%及以上,这对一个专业运动品牌的可持续性成长,以及品牌竞争力、产品竞争力的持续提升是有非常重大意义的。

为了实现这种转折,必然要调整产品结构。2022年,李宁在产品层面最明显的变化是重点拓展跑步和篮球等专业运动产品矩阵。

2022年,李宁的跑步品类流水同比增长13%,占比提升至19%,跑鞋产品“超轻19”年销售314万双,创造其单款鞋的销售新纪录;篮球品类的增长高达25%,占比提升至29%;运动生活品类流水下滑6%,占比回落至39%。

此外,童装正在成为运动服饰领域的新蓝海。从耐克、阿迪达斯到安踏、特步、361°,巨头们跑步进场,试图在童装的细分领域找到新的增量。

《2023天猫童装童鞋趋势洞察白皮书》显示,童装童鞋消费者呈现年轻化发展趋势,儿童时尚理念养成源于家长自身较强穿搭心智,多元社交场景、成人潮流下沉、内 容种草是驱动颜值关注度提升的重要因素。

欧睿咨询数据显示,预计2024年我国童装市场规模将超过4000亿元,但行业中品牌市场占有率的集中度较低,没有一个头部品牌的市场占有率超过10%。

为了冲击这片蓝海,李宁YOUNG成立了单独事业部,聚焦儿童运动鞋服赛道及品类。按照年报的说法,李宁YOUNG是要打造一个专业运动童装品牌,持续提升专业运动品类占比,重点布局三大运动品类包括篮球 、跑步 、足球。

2021年,李宁YOUNG的门店净增加幅度超过了主品牌;2022年底,李宁YOUNG门店数为1308个,净增106家,平均店效提升20%—30%高段。

2022年,李宁YOUNG零售流水录得30%—40%高段增长,已经成为李宁的增长引擎之一。

03 “人力”

李宁的品牌形象改变于2018年,“中国李宁”子品牌以“悟道”为主题亮相纽约时装周,开启了李宁的“国潮时代”。

在纽约大秀落幕当天,“李宁”的微信指数暴涨700%;发布会结束后的3天内,有关李宁在纽约时装周的推文曝光总量超过了1500万次。

2018年,“中国李宁”系列服装销量超过550万件,鞋品销量超过5万,二者的售罄率都超过70%。

不过,企业经营离不开“人力”,再聚焦一点就是掌舵者。关于李宁经营层面的数次大起大落,观潮新消费(ID:TideSight)曾在《》一文中详细讲述。

品牌力带动营收增长,但不代表经营效率。从经营层面看,李宁的深度转型始于2019年,也就是李宁成立30周年的时候。

2019年9月,优衣库前中国COO钱炜正式任职李宁联席CEO,他接棒后的首要任务就是提升运营效率,推动公司零售体系转型升级,包括调整公司组织架构、转变零售店长职能、调整SKU、转变供应链组合等。

李宁先生表示,要把提高运营效率作为2020年—2022年的战略目标来抓。他还多次提及要打造“肌肉型”企业体质,全面提升企业效率,结合前文展示的数据,钱炜在第一个三年任期中确实达到了李宁先生的要求。

对于打造“肌肉型”企业,钱炜的看法是不能单纯追求规模的增长,而忽略了经营效率的提升,而是要在追求增长的同时提升效益。不能为了规模成为胖子,而是要持续锻炼肌肉,虽然很痛苦,但是能获得健康的体魄。

在理解并贯彻领导精神方面,钱炜展示出了前任几代职业经理人都不曾有过的专业性。

过去三年间,外部环境始终在考验着消费品牌的韧性,但国潮崛起与奥运会红利交织,共同推动着国产运动品牌的成长。

2021年4月,“新疆棉事件”爆发后,阿迪达斯天猫旗舰店销售额同比下滑了78%,耐克同比下滑59%。与之形成鲜明对比,李宁销售额同比增长72%,安踏同比增长51%,而中国李宁子品牌同月在天猫旗舰店的销售额甚至同比增长超800%。

如今,户外运动的需求高涨,市场整体规模稳步提升,国货品牌占据消费者心智。但另一方面,阿迪等国际品牌所面临的舆论压力也在持续衰减,耐克们更加重视中国市场,而国潮的红利在一众国产品牌中摊薄,外部环境的压力骤散,市场竞争回归常态。

在这样的背景下,李宁交出一份“增速放缓”的财报,既合理,又不足以承担市场对其未来发展的期待。

交出2022年业绩报时,李宁重新强调了“顶尖专业运动科技”的品牌定位。

正如李宁先生所说:“过去几年,我们一直持续着投入在篮球,如何让一双篮球鞋配得上CBA的球星,配得上NBA的球星;如何让一双跑鞋,配得上一个马拉松冠军;如何把一些科技功能材料,应用到我们的产品,我们的产品会成为同步于世界领先的科技水平和引领能力,过去几年我们在这方面的投入还是很有效的。”

钱炜也表示,在研发投入上,我们是不惜成本的,好的研发可以带来更好的创意。

财报显示,2022年李宁研发开支为5.34亿元,占总收入的比重提升0.3%至2.1%。作为对比,安踏2021年的研发投入为11.35亿元,收入占比2.3%,是近年来的最低值。作为对比,安踏2021年的广告营销费用是研发的5.4倍,李宁2022年的广告与市场开支是研发开支的4.2倍。

对于一家“肌肉型”企业而言,营销投入无疑是美味的汉堡,饱腹感强但热量更高。肌肉的围度再大,不减脂,也看不出线条。

对于未来的发展,李宁内部的态度仍然偏向保守。赵东升在业绩发布会上预测,2023年全年收入增长在10%—20%中段,与2022年相差不大;全年净利润率保持在10%—20%之间的合理水平,与过去三年表现一致。

钱炜则表示,疫情刚刚过去两个月左右的时间,我们对未来市场环境的变化还是要保持谨慎又乐观的状态。谨慎就是代表着我们要做好各种预期,来防止万一出现问题的时候,企业对风险是可控的。同时也要做好准备,在机会来临的时候,能做到生意最大化。

听君一席话,如听一席话。

免责声明:本网站所有文章仅作为资讯传播使用,既不代表任何观点导向,也不构成任何投资建议。】

美通社

美通社